住宅ローン審査は会社役員に厳しい?対応策やフラット35など徹底解説

住宅ローン審査で会社役員は厳しいのか?

住宅ローンの審査基準は「返済能力」と「安定性」です。会社員や公務員は給与が安定しているため金融機関から高評価を得やすいのに対し、会社役員は次のような点から「厳しい」と言われます。

- 役員報酬が会社の業績に左右されやすい

- 法人の決算内容や借入が審査対象となる

- 一時的な高額報酬は信用されにくい

- 赤字や債務超過は大きなマイナス要因

つまり「収入額が大きい=審査が通る」とは限らないのが会社役員の特徴です。

会社員との違い|役員審査のチェックポイント

会社員は源泉徴収票や給与明細で審査が完結しますが、会社役員はより多くの書類提出と審査が求められます。

- 役員報酬:過去2〜3年の安定性が重視

- 決算書:法人の利益・資産・負債の状況を確認

- 法人借入:借金が多いと返済能力に疑問を持たれる

- 個人資産:貯蓄や金融資産が補完材料になる

👉 金融機関は「個人の返済力」だけでなく「会社の健全性」までチェックします。

赤字決算だと審査は通らない?

赤字決算は大きなマイナスですが、ケースによって対応可能です。

- 連続赤字:返済リスクが高いと判断され、否決されやすい

- 一時的な赤字:設備投資や一過性の要因であれば説明次第で承認可能

- 改善計画:翌期以降の黒字見込みや補足資料で挽回できる場合も

👉 赤字=絶対に不可、ではなく「内容の説明力」がカギになります。

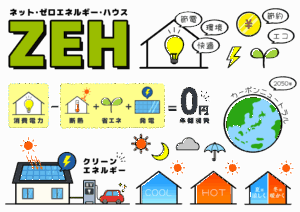

フラット35を活用する選択肢

会社役員にとって頼りになるのが フラット35 です。

- 自営業者や役員など収入が安定しにくい層にも門戸を開いている

- 個人収入(役員報酬や申告所得)が基準

- 法人決算の影響は少ない

- 最長35年の固定金利で安心感がある

ただし、一般的に金利が高めなため返済総額は膨らみます。

👉 「まずフラット35で借りて、黒字が続いた数年後に民間銀行へ借り換える」という戦略をとる会社役員も多いです。

個人事業主との比較

会社役員と個人事業主は似ているようで審査ポイントが異なります。

| 区分 | 会社役員 | 個人事業主 |

|---|---|---|

| 基準書類 | 決算書+役員報酬 | 確定申告書 |

| 安定性 | 法人業績次第 | 売上推移・業種安定性 |

| マイナス要因 | 赤字決算・法人借入 | 経費計上で所得圧縮 |

| プラス要因 | 個人資産・法人健全性 | 安定した売上・業種 |

👉 共通点は「会社員より審査がシビア」ですが、会社役員は法人業績が審査対象になる分さらに厳しくなります。

会社役員が審査を通すための具体策

会社役員は会社員よりも審査基準が厳しいのは事実ですが、正しい準備をすれば承認を得ることは十分に可能です。以下では、金融機関が重視するポイントと、それに対応するための具体的な対策を詳しく解説します。

1. 役員報酬を安定化

住宅ローン審査では「年収額」よりも「継続性」が重要視されます。金融機関は過去2〜3年分の役員報酬を確認し、安定して同水準の収入を得ているかどうかを見ます。

例えば、前年だけ高額にしても「一時的な操作」と判断され、逆にマイナス材料になりかねません。

👉 ポイントは、毎年の決算時に「住宅ローンを意識した報酬設定」を行い、税理士と相談しながら無理のない範囲で安定額を確保することです。

2. 決算の健全化

金融機関は「会社そのものの将来性」にも目を光らせます。黒字決算が続いていれば評価は高まりますが、赤字が続いていれば「返済に支障が出るのでは」と判断されてしまいます。

債務超過や借入依存度が高い場合は、役員借入金の整理や増資による自己資本比率の改善など、財務面を整えることが必要です。

👉 単年度の赤字でも、投資的な支出や一時的な要因であることを明確に説明できればプラスに働くこともあります。

3. 自己資金を積み増す

自己資金(頭金)を多めに入れると、金融機関は「貸し倒れリスクが低い」と判断しやすくなります。

例えば、物件価格の2割〜3割を自己資金で支払えば、借入額が少なくなるうえ、返済比率も下がり審査が有利になります。

👉 預金だけでなく、株式や保険の解約返戻金など、金融資産を見せ金的に活用するケースもあります。金融機関は「資産をどれだけ保有しているか」も重要視するため、通帳コピーや資産一覧を準備しておくと安心です。

4. 金融機関選びを工夫

大手メガバンクは全国的な基準で審査するため、会社役員に対しては厳格になりがちです。一方、地方銀行や信用金庫は地域経済との結びつきが強いため、取引先や会社所在地との関係性を考慮し、柔軟な判断をしてくれることがあります。

👉 すでに法人のメインバンクがある場合は、その金融機関に個人ローンの相談をするのも有効です。「会社と個人の両面で長期的な取引を見込める顧客」として評価されやすくなるからです。

5. 専門家に相談・資料準備

会社役員の審査では、提出書類が会社員よりも多くなります。直近3期分の決算書、法人の借入状況、役員報酬の内訳などを求められるのが一般的です。

税理士や不動産エージェントと相談して、説明資料を事前に整理しておくと金融機関の印象が格段に良くなります。特に、赤字決算や法人借入がある場合は「なぜそうなったのか」「今後の改善計画はどうか」を第三者視点でまとめることが重要です。

👉 書類の完成度や説明力で審査の印象は大きく変わります。

実際のケース事例

- 年収2,000万円でも否決

会社の赤字決算が続き、金融機関から「将来の返済リスクが高い」と判断され否決。 - 年収800万円でも承認

黒字決算が続き、役員報酬も安定。自己資金1,000万円を頭金に充てたことで承認。

👉 審査は「年収額」よりも「安定性」と「会社の健全性」で決まります。

まとめ

会社役員の住宅ローン審査は、会社員に比べて確かに厳しいですが、工夫次第で通過は十分可能です。

- 赤字決算でも説明力があれば通る

- フラット35は役員の強い味方

- 個人資産や自己資金を積極的にアピール

- 金融機関選びと専門家のサポートがカギ

👉 「収入の多さ」よりも「安定性・健全性・準備力」が求められる点を意識して対策を進めましょう。

住宅ローンの事やマイホーム購入で困ったらプロに相談!

東京都新宿区高田馬場|不動産会社セレクトビジョンにご相談ください!

賃貸・購入・売却・管理など、不動産に関するお悩みは、人それぞれ状況や目的が異なります。

「これって誰に相談すればいいの?」と迷ったときこそ、ぜひ一度プロにご相談ください。

東京都内での物件購入や売却、賃貸のお部屋探し、賃貸管理に関することまで、幅広く対応しております。

地域に根ざした視点とこれまでの経験をもとに、お客様の立場に立って、本当に必要な情報や選択肢をご提案いたします。

小さなお悩みでも構いません。

誠心誠意、あなたの「これから」に寄り添いながら、一緒に最適な選択肢を探してまいります。

どうぞお気軽にお問い合わせください。

対応エリア

新宿区、渋谷区、中野区、杉並区、世田谷区、目黒区、港区、千代田区、中央区、江東区、墨田区、台東区、文京区、荒川区、北区、板橋区、豊島区、練馬区、西東京市、武蔵野市、三鷹市、調布市、狛江市

新宿区、渋谷区、中野区、杉並区、世田谷区、品川区、目黒区、港区、千代田区、中央区、江東区、江戸川区、葛飾区、足立区、荒川区、墨田区、台東区、文京区、荒川区、北区、板橋区、豊島区、練馬区、西東京市、武蔵野市、三鷹市、小平市、小金井市、府中市、調布市、狛江市、国分寺市、国立市

新宿区、千代田区、文京区、豊島区、中野区、杉並区

新宿区、渋谷区、中野区、杉並区、世田谷区、品川区、目黒区、港区、千代田区、中央区、江東区、江戸川区、葛飾区、足立区、荒川区、墨田区、台東区、文京区、荒川区、北区、板橋区、豊島区、練馬区、西東京市、武蔵野市、三鷹市、小平市、小金井市、府中市、調布市、狛江市、国分寺市、国立市

※上記エリア以外のエリアは都度ご相談ください!

コメント